La macroéconomie est une branche de l’économie qui a pour objet le comportement de l’économie au niveau global, c’est-à-dire dans son ensemble. Elle étudie des questions économiques comme l’emploi, le revenu national, l’inflation et le commerce international. Par opposition, la microéconomie s’intéresse au comportement des individus et des entreprises quant à leur utilisation de ressources limitées.

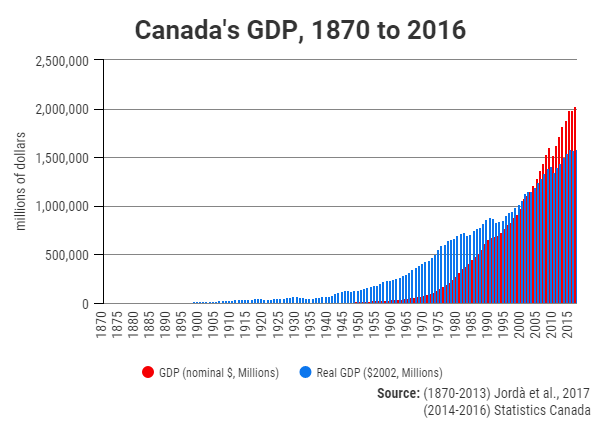

La macroéconomie s’est développée en tant que champ distinct dans les années 1930 en réponse à la Grande dépression. Les macroéconomistes utilisent souvent des mesures agrégées pour étudier la structure et le comportement de l’économie dans son ensemble. Parmi ces mesures, on compte le produit intérieur brut (PIB), le taux de chômage, les taux d’intérêt, le taux de croissance économique et l’indice des prix (voir Indice des prix à la consommation). Cette branche de l’économie est étroitement liée aux politiques gouvernementales, particulièrement la politique fiscale (les dépenses que le gouvernement effectue dans le but de stimuler l’économie) et la politique monétaire (politiques liées à la création de la monnaie). Les développements de la théorie macroéconomique ont souvent un effet sur les politiques monétaires des banques centrales, comme la banque du Canada et la Réserve fédérale des États-Unis. À leur tour, ces politiques ont un impact sur le coût de la vie et la stabilité économique dans le monde.

Les origines et le keynésianisme

Avant le début du 20e siècle, la plupart des analyses économiques sont centrées sur le comportement des individus, des entreprises et des industries. La pensée économique dominante est celle de l’école classique, dérivée des théories de philosophes comme Adam Smith, David Ricardo et John Stuart Mill. En général, ce groupe de théoriciens croit qu’une intervention de l’État serait inefficace dans la plupart des domaines de l’économie. Adam Smith soutient que la concurrence entre les individus assure automatiquement la régulation des marchés par l’action d’une « main invisible » et que l’économie dans son ensemble bénéficie des actions que ses membres posent en poursuivant leurs intérêts personnels. David Ricardo croit que les cycles d’expansion et de récession sont temporaires et que l’économie finit toujours par s’ajuster à long terme. Ces économistes classiques réfutent également les théories économiques mercantilistes en soutenant qu’un marché libre et sans entrave est profitable pour tous les partenaires.

La Grande Dépression des années 1930 porte un dur coup à ces théories économiques. La récession mondiale persiste pendant plus d’une décennie, entraînant un gigantesque effondrement boursier et réduisant au chômage des millions de personnes aux États-Unis et au Canada. La macroéconomie moderne émerge durant cette période avec la publication en 1936 de The General Theory of Employment, Interest and Money (trad. Théorie générale de l’emploi, de l’intérêt et de la monnaie) de John Maynard Keynes. L’économiste britannique affirme que les prix possèdent une rigidité à court terme qui empêche les ajustements nécessaires au rétablissement du plein emploi.

John Maynard Keynes fait valoir que les gouvernements doivent intervenir dans ces situations en utilisant leur politique fiscale. Keynes et ses partisans affirment que puisque les gouvernements disposent de la capacité unique de contrôler les recettes fiscales, ils peuvent stimuler la demande en dépensant pour des biens et des services pendant les récessions. Les théories de Keynes influencent le gouvernement du Canada à la fin des années 1930 et sont délibérément intégrées à sa politique économique après l’éclatement de la Deuxième Guerre mondiale en 1939. Les dépenses publiques massives entraînées par la guerre finissent par ramener le chômage à un niveau minimal en 1942. (Voir aussi Économie keynésienne au Canada.)

Monétarisme

Au milieu des années 1970, les États-Unis et le Canada font face à une très forte inflation. Ces tendances, combinées à de nouveaux développements théoriques en économie, entraînent une montée de l’influence du monétarisme. Les monétaristes préconisent une politique monétaire neutre, dans laquelle le taux de croissance de l’offre monétaire est établi et maintenu à un niveau bas, à l’exception de circonstances économiques extrêmes (voir Politique monétaire).

Le saviez-vous?

L’économiste Milton Friedman, de l’Université de Chicago, devient un penseur économique influent après la publication de A Monetary History of the United States, 1867-1960 (trad. Une histoire monétaire des États-Unis, 1867-1960) en 1963, écrit en collaboration avec Anna J. Schwartz, et de « The Role of Monetary Policy » en 1968. Selon son analyse, la politique monétaire est un outil plus efficace que la politique fiscale – même si le gouvernement demeure limité dans sa capacité de réguler finement l’économie – et qu’il existe un taux de chômage naturel. Selon Milton Friedman, si le chômage descend sous ce seuil, l’inflation s’accélèrera.Milton Friedman propose aussi une explication différente de la Grande dépression. Il croit qu’elle a été entraînée par le fait que la Réserve fédérale, la banque centrale américaine, n’a pas augmenté l’offre monétaire. Milton Friedman, ainsi que d’autres économistes préconisant des politiques de libre marché et une limitation des interventions gouvernementales, sont connus sous le nom de l’école de Chicago.

En matière de politiques gouvernementales, le monétarisme s’éloigne de l’économie keynésienne car il soutient que la politique monétaire et un meilleur outil que la politique fiscale pour gérer la demande globale. Essentiellement, cela signifie que pour combattre les récessions il est préférable que les gouvernements accroissent lentement l’offre monétaire plutôt que d’augmenter les dépenses publiques. Aujourd’hui, le principal objectif de la politique monétaire de la banque du Canada est de maintenir l’inflation à un niveau bas, stable et prévisible.

Le monétarisme connaît un grand succès politique lorsque la Réserve fédérale, dirigée par Paul Volcker, limite l’offre monétaire et parvient à réduire l’inflation, toutefois au prix d’une importante récession. Son influence décline dans les années 1980 et 1990, quand la vitesse de circulation de l’argent devient moins prévisible. Certains critiques prétendent que la relation directe entre l’offre monétaire et le produit intérieur brut (PIB) nominal ne tient plus, et que la théorie monétariste est devenue par conséquent moins pertinente.

Écoles de pensée ultérieures

Macroéconomie EGSD

La macroéconomie devient par la suite de plus en plus sophistiquée mathématiquement. À la fin des années 1970, l’économiste américain Robert Lucas pousse les idées du monétarisme encore plus loin, en introduisant les concepts d’anticipation rationnelle et de modélisation stochastique (voir Statistiques). Selon le modèle de Robert Lucas, les agents individuels, comme les entreprises, ne fondent leurs décisions en considèrent seulement le passé, mais aussi en tenant compte des politiques gouvernementales actuelles et de leurs changements prévisibles. La nouvelle approche fondée sur le travail de Robert Lucas est appelée macroéconomie EGSD (EGSD signifie modèle d’équilibre général stochastique dynamique).

En 1982, les économistes Finn E. Kydland et Edward C. Prescott s’inspirent du travail de Robert Lucas pour développer des modèles de cycles réels (RBC) tenant compte des fluctuations des cycles économiques. Michel De Vroey, un économiste qui a réalisé une histoire de la macroéconomie, considère cette « révolution lucasienne » comme un changement de paradigme en pensée économique.

Nouvelle économie keynésienne

La suite est marquée par le retour d’une nouvelle école keynésienne (voir Économie keynésienne au Canada). Certains de ces économistes, comme John B. Taylor et Stanley Fischer, ont établi des modèles de cycles réels dans les années 1980 mais en intégrant des hypothèses keynésiennes comme la notion de rigidité des salaires et des contrats d’emploi. Leurs travaux ont montré que la politique monétaire est utile pour stabiliser l’économie à court terme, mais qu’elle n’affecte les prix qu’à long terme.

Le saviez-vous?

La crise financière de 2008 et la pandémie de COVID-19 ont entraîné un regain d’intérêt pour l’approche keynésienne, dans la mesure où ces deux crises ont nécessité d’importantes dépenses gouvernementales de relance d’urgence au Canada, aux États-Unis et dans le monde entier. (Voir aussi Récession de 2008-2009 au Canada.) En particulier, la politique monétaire peut devenir impuissante dans le cas d’une trappe à liquidité, lorsque les taux d’intérêt demeurent proches de zéro et les individus et les entreprises préfèrent thésauriser les liquidités plutôt que de les utiliser. Dans de telles situations, un accroissement des dépenses gouvernementales peut être une solution.Des approches plus radicales, comme la théorie monétaire moderne, ont acquis une proéminence, lorsque les banques centrales se sont lancées pendant des mois dans des campagnes d’assouplissement quantitatif, qui accroissent l’offre monétaire grâce à l’achat d’obligations du gouvernement.

Partager sur Facebook

Partager sur Facebook Partager sur X

Partager sur X Partager par Email

Partager par Email Partager sur Google Classroom

Partager sur Google Classroom