Les taxes et les impôts sont des paiements obligatoires effectués par les particuliers et les sociétés aux gouvernements. Ils sont perçus pour financer les services gouvernementaux, pour redistribuer les revenus et pour influencer le comportement des consommateurs et des investisseurs. La Loi constitutionnelle de 1867 donne au Parlement des pouvoirs de taxation illimités et n’accorde aux provinces que des pouvoirs de taxation directe, c’est-à-dire sur les revenus et sur les biens plutôt que sur des activités comme le commerce. L’impôt sur le revenu des particuliers et l’impôt sur les sociétés sont introduits en 1917 pour aider à financer la Première Guerre mondiale (voir Impôt sur le revenu au Canada). La structure fiscale canadienne change cependant profondément pendant la Deuxième Guerre mondiale. En 1946, les impôts directs représentent plus de 56 % des recettes fédérales. Entre 1987 et 1991, le gouvernement fédéral introduit une série de réformes fiscales, dont l’introduction de la taxe sur les produits et services (TPS). En 2009, les gouvernements fédéral, provinciaux et municipaux ont perçu 585,8 milliards de dollars en recettes fiscales totales.

Pouvoirs fiscaux

Il semblerait que le premier impôt prélevé au Canada dont on ait gardé la trace remonte à 1650. En effet, une taxe à l’exportation de 50 % sur les peaux de castor et de 10 % sur les peaux d’orignal a été imposée aux résidents de la Nouvelle-France.

Aujourd’hui, parmi les diverses méthodes de financement des activités gouvernementales, seuls les paiements fiscaux sont obligatoires. Les taxes et les impôts perçus auprès des particuliers, des entreprises et sur les biens permettent aux gouvernements de financer les services publics et de redistribuer les ressources. Ils permettent aussi aux gouvernements d’augmenter leurs dépenses sans provoquer d’inflation, les dépenses du secteur privé étant réduites d’un montant équivalent.

La Loi constitutionnelle de 1867 donne au Parlement des pouvoirs de taxation illimités et n’accorde aux provinces que des pouvoirs de taxation directe, c’est-à-dire sur les revenus et sur les biens plutôt que sur des activités comme le commerce. Le gouvernement fédéral est responsable de la défense nationale et du développement économique. Les provinces, quant à elles, ont la responsabilité de l’éducation, de la santé, des services sociaux et de l’assistance sociale et des affaires locales, domaines qui n’exigent à cette époque que des dépenses modestes. (Voir Partage des pouvoirs.) Les provinces ont essentiellement besoin de pouvoirs de taxation directe pour permettre aux municipalités de percevoir l’impôt foncier.

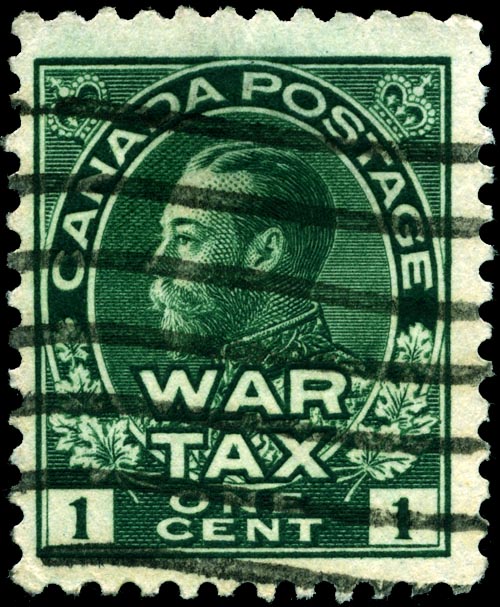

Début du 20e siècle

Pendant plus de 50 ans après la Confédération, les droits de douane et d’accise procurent l’essentiel des revenus fédéraux; en 1913, ils en représentent encore plus de 90 %. Pour participer au financement de la Première Guerre mondiale, le Parlement introduit un impôt sur le revenu des particuliers et un impôt sur les sociétés. (Voir aussi Sir Robert Borden.) La Loi taxant les profits d’affaires pour la guerre entre en vigueur en 1916. Selon la Loi, une portion des profits des entreprises est soumise à un taux d’imposition fédérale. La Loi de l’impôt de guerre sur le revenu, qui reçoit la sanction royale le 20 septembre 1917, introduit un impôt sur le revenu annuel des particuliers (voir Impôt sur le revenu au Canada). En 1920, une taxe sur les ventes des fabricants et d’autres taxes sur les ventes sont également instituées.

Durant la même période, les recettes provinciales proviennent surtout des licences et des permis ainsi que des ventes de produits et de services. En outre, les provinces reçoivent un financement fédéral considérable. (Voir aussi Paiements de transfert.) Elles hésitent à s’engager dans la taxation directe, mais, vers la fin du 19e siècle, elles imposent les bénéfices des entreprises et les successions. Les impôts sur les biens mobiliers et immobiliers constituent l’essentiel du financement des administrations locales. En 1930, les recettes totales des municipalités dépassent celles du gouvernement fédéral.

La Grande Dépression met certaines municipalités en faillite et affaiblit grandement le crédit des provinces. Entre 1929 et 1934, les droits de douane et d’accise diminuent de 65 %. Le Parlement compte davantage sur l’imposition des particuliers et des sociétés; il augmente fortement les taxes de vente. Avant la fin de la crise des années 30, toutes les provinces perçoivent un impôt sur le revenu des sociétés, toutes sauf deux prélèvent un impôt sur le revenu des particuliers et deux imposent des taxes de vente au détail.

Deuxième Guerre mondiale

La structure fiscale du Canada se modifie profondément pendant la Deuxième Guerre mondiale. Pour répartir équitablement l’énorme fardeau financier de la guerre, percevoir les fonds de la façon la plus efficace possible et réduire, autant que faire se peut, les incidences de l’inflation, les principales sources de recettes fiscales sont regroupées sous l’autorité fiscale d’une administration centrale. En 1941, les provinces acceptent de laisser le gouvernement fédéral exercer le pouvoir fiscal en matière d’impôt sur le revenu des particuliers et des sociétés, et ce, pendant la durée de la guerre plus une année. En échange, elles reçoivent des versements annuels fixes. (Voir aussi Paiements de transfert.) La même année, le gouvernement fédéral institue des droits de succession portant sur le transfert d’actifs après le décès. Un impôt sur les surplus de bénéfices est également introduit. D’autres taxes et impôts fédéraux connaissent aussi des augmentations considérables.

En 1946, les impôts directs s’élèvent à plus de 56 % des recettes fédérales. Les provinces reçoivent des subventions, le produit de la taxe sur l’essence et de la taxe de vente augmentant de façon non négligeable. La situation financière des municipalités s’améliore avec l’augmentation du produit de l’impôt foncier. En 1947, contrairement au régime de 1942, l’emprise fédérale est étendue aux droits de succession. Cependant, l’Ontario et le Québec se dissocient de ce régime; ils décident plutôt d’instaurer leur propre régime d’impôt sur le revenu des sociétés. La population presse le gouvernement fédéral de prendre des mesures dans de nombreux domaines et le Livre blanc sur l’emploi et le revenu recommande de placer ces secteurs sous la compétence du gouvernement fédéral.

Par conséquent, les impôts directs deviennent un élément permanent des finances fédérales. Toutefois, les provinces aussi ont le droit constitutionnel de percevoir ces taxes et ces impôts. En effet, la demande de services de compétence provinciale s’accroît, notamment dans les domaines de la santé, de l’éducation et de l’assistance sociale. Les revendications des deux paliers de gouvernement ayant le droit légitime de percevoir l’impôt sur le revenu s’avèrent difficiles à concilier, cette problématique constituant, depuis lors, le sujet dominant des négociations fédérales-provinciales.

(Voir Finances intergouvernementales; Relations fédérales-provinciales.)

Deuxième partie du 20e siècle

De 1947 à 1962, les provinces acceptent, mais avec de plus en plus de réticence, le versement de subventions fédérales en remplacement des taxes et des impôts directs qu’elles ne perçoivent plus elles-mêmes. Cependant, en 1962, Ottawa réduit ses taux d’impôt sur le revenu des particuliers et des sociétés pour laisser aux provinces une marge d’imposition. Les contribuables ayant à payer le même montant global, les taux d’imposition des provinces ne présentent aucun risque politique. Entre 1962 et 1977, d’autres concessions fédérales augmentent sensiblement la part provinciale de l’impôt sur le revenu.

Les calculs relatifs à l’impôt sur le revenu provincial sont habituellement intégrés à la déclaration d’impôt fédérale. Toutes les provinces, sauf le Québec qui administre son propre système d’impôt sur le revenu depuis 1954, définissent le revenu imposable de la même manière que le palier fédéral. Si le taux d’imposition provincial diffère considérablement d’une province à l’autre de nos jours, il est simplement appliqué à l’impôt fédéral de base. Ces dernières années, cette tendance s’est estompée. En Ontario par exemple, l’impôt sur le revenu des particuliers est désormais calculé séparément de l’impôt fédéral sur le revenu à payer.

Principes d’imposition

Équité

Les critères selon lesquels on juge un régime fiscal sont l’équité, l’efficacité, la croissance économique, la stabilisation et la facilité d’administration et de contrôle d’application. Selon une école de pensée, les taxes et les impôts, pour être équitables, doivent être payés en proportion des avantages reçus. Ce principe est toutefois d’une application limitée, car il est difficile d’évaluer la répartition des avantages apportés par certaines dépenses gouvernementales, notamment en matière de défense. Les taxes provinciales sur les carburants sont un exemple de situation où le principe des avantages s’applique. En effet, les taxes sur les carburants apportent des recettes pour la construction et l’entretien des routes et autoroutes.

Selon une autre école, les particuliers doivent être imposés en fonction de leur capacité de payer, leurs revenus étant normalement un bon indicateur de cette dernière. Le fonctionnement de l’impôt sur le revenu des particuliers traduit en partie ce principe. Le principe de l’équité horizontale, selon lequel ceux qui ont la même capacité de payer devraient être traités sur un pied d’égalité, n’est pas facile à atteindre. En effet, le revenu seul constitue une mesure imparfaite de la capacité individuelle de payer.

Le principe de l’équité verticale, en vertu duquel le taux d’imposition doit être d’autant plus lourd que les revenus sont plus élevés, un principe qui ne va pas à l’encontre de l’objectif de l’équité horizontale, est contesté par les entreprises et les personnes à revenu élevé. Ces dernières soutiennent que les taux d’imposition progressifs freinent l’initiative et l’investissement. On peut cependant leur répondre qu’avec la formule de l’impôt progressif, les déductions fiscales avantagent les contribuables dont le revenu imposable est élevé. Ces dernières années, cette prise de conscience a conduit les gouvernements à transformer de nombreuses déductions en crédits d’impôt. Cependant, cela a grandement compliqué le processus de déclaration des revenus pour le calcul de l’impôt.

Limitation de la croissance

Les impôts peuvent également influencer le niveau de la croissance économique. Les impôts et les taxes sur le revenu limitent l’accumulation du capital. La taxation sur le capital et sur les entreprises réduit l’investissement en capitaux, tandis que les charges sociales restreignent la création d’emplois. Les entreprises canadiennes se sont opposées à l’inclusion dans leur revenu imposable de 100 % des plus-values en capital réalisées par les sociétés. Ainsi, lors de l’introduction de la taxation des plus-values en capital en 1972, l’assiette fiscale du nouvel impôt n’était que de 50 % de la valeur de ces plus-values; elle est ensuite passée à 75 % en 1990 pour être ramenée à 50 % en 2000.

Translation et répercussion

Les impôts prélevés sur certaines personnes, mais payés en fin de compte par d’autres sont « transférés » vers les consommateurs, en tout ou en partie, par une augmentation des prix; ou bien, ils sont « transférés » vers les travailleurs si les salaires sont réduits, pour compenser l’impôt. Une partie de l’impôt sur les sociétés, des taxes fédérales sur les ventes et les accises, des charges sociales et des impôts fonciers locaux est transférée. Cela modifie et obscurcit la répartition finale de la charge fiscale.

Élasticité des recettes

On entend par élasticité d’une taxe ou d’un impôt la variation des recettes fiscales, exprimée en pourcentage, provoquée par une variation du revenu national. Plus une taxe ou un impôt est élastique, plus il contribue à la politique de stabilisation économique. L’impôt sur le revenu auquel s’appliquent un montant fixe d’exemption et des tranches d’imposition a un effet de stabilisation automatique. Cela s’explique par le fait que les impôts perçus s’accroissent plus vite que les revenus en période de croissance économique, et diminuent plus vite en période de récession.

Au Canada, l’élasticité des recettes de l’impôt sur le revenu des particuliers est réduite par l’indexation. Depuis 1974, les exemptions personnelles et les tranches d’imposition sont ajustées en fonction des variations de l’indice des prix à la consommation. Les taxes de vente présentent, en revanche, une moins grande élasticité des recettes, la consommation variant moins rapidement consécutivement à des variations de revenu et ces taxes n’étant pas progressives par rapport à la consommation. Les recettes des taxes et des impôts fonciers ne s’accroissent pas automatiquement lorsque le revenu national augmente, mais elles manifestent une certaine élasticité des recettes.

Régime fiscal actuel

Les taxes et les impôts perçus par tous les paliers de gouvernement au Canada représentent une majorité de leurs recettes. Le solde provient de transferts intergouvernementaux, particulièrement du gouvernement fédéral vers les provinces, ainsi que du revenu des investissements ou d’autres sources. En 2009, le gouvernement fédéral, les gouvernements provinciaux et les municipalités ont perçu 585,8 milliards de dollars de recettes fiscales totales. Ces recettes prennent la forme d’impôts et de taxes sur le revenu, de taxes et d’impôts fonciers, de la taxe de vente et d’autres taxes sur la consommation, de charges sociales, des cotisations des régimes de sécurité sociale et d’assurance maladie ainsi que de taxes et d’impôts sur les entreprises.

Recettes fiscales fédérales

En 2009, les recettes du gouvernement fédéral se sont élevées à un total de 237,4 milliards de dollars. Environ 90 % de cette somme étaient d’origine fiscale, dont 153 milliards de dollars d’impôts sur le revenu, 42,5 milliards de taxes à la consommation et toute une autre série de prélèvements fiscaux.

L’impôt sur le revenu des particuliers s’applique à toutes les sources de revenus des personnes résidant au Canada, sauf à des sommes telles que les dons, les héritages, les gains de loterie et les pensions d’invalidité des anciens combattants. De plus, d’autres sommes, comme les prestations d’indemnisation des travailleurs et certaines prestations d’assistance sociale fondées sur l’étude des revenus ou sur l’étude des besoins, doivent être déclarées en tant que revenus, mais ne sont pas imposées.

Recettes fiscales provinciales

En 2009, les recettes combinées de toutes les provinces s’élevaient à 308 milliards de dollars. Sur ce total, 95,7 milliards de dollars provenaient de l’impôt sur le revenu, 64,5 milliards de taxes à la consommation et plus de 28 milliards de taxes et d’impôts fonciers ainsi que d’autres prélèvements fiscaux. Une autre part de ces recettes, soit 60,5 milliards de dollars, provenait de transferts, essentiellement en provenance du gouvernement fédéral.

Recettes fiscales municipales

En 2009, les recettes combinées des administrations locales représentaient un total pour tout le Canada de 121,8 milliards de dollars. Sur cette somme, 46,2 milliards de dollars provenaient de taxes et d’impôts fonciers et environ un milliard de dollars d’autres prélèvements fiscaux. Toujours en 2009, les transferts en provenance d’autres paliers de gouvernement, principalement les provinces, représentaient, avec un total de 51,7 milliards de dollars, la principale source de recettes des municipalités. (Voir aussi Finances municipales.)

Les taxes et les impôts municipaux varient considérablement d’un endroit à l’autre au Canada. Les biens immobiliers, comprenant les terrains, les bâtiments et les structures, constituent la principale composante de l’assiette fiscale de toutes les provinces et de tous les territoires. L’outillage et l’équipement fixés aux bâtiments sont inclus dans l’assiette de l’impôt foncier à Terre-Neuve-et-Labrador, en Nouvelle-Écosse, au Québec, en Ontario, au Manitoba, en Alberta (province qui n’a pas de taxe commerciale municipale), dans les Territoires du Nord-Ouest et au Yukon.

À l’Île-du-Prince-Édouard, au Nouveau-Brunswick et en Saskatchewan, l’outillage, l’équipement et les autres installations sont assujettis à l’impôt foncier seulement s’ils fournissent des services aux bâtiments. La Colombie-Britannique a enlevé l’outillage et l’équipement de l’assiette de son impôt foncier en 1987.

La plus forte critique formulée contre l’impôt sur les biens résidentiels est probablement son caractère régressif. Depuis les années 1960, plusieurs commissions provinciales et municipales ont recommandé des changements au régime d’impôt foncier existant qui le rendraient plus équitable et plus efficace. C’est ainsi que le Québec, l’Ontario, le Manitoba, l’Alberta et la Colombie-Britannique ont institué un crédit d’impôt foncier. D’autres réformes générales ont notamment consisté à élargir l’assiette fiscale en réduisant ou en éliminant certaines exemptions et en mettant en vigueur une cotisation de péréquation.

Réforme fiscale fédérale (1987-1991)

En juin 1987, le gouvernement fédéral présente la première étape de sa réforme fiscale. Elle comporte des propositions visant à réformer la structure de l’impôt sur le revenu des particuliers et des sociétés. La loi C‑139 entre en vigueur le 1er janvier 1988, quoiqu’il soit prévu d’étaler certains changements sur une période plus longue.

Impôt sur le revenu

En cohérence avec les réformes fiscales d’autres pays, la loi C‑139 élargit l’assiette fiscale, aussi bien pour le revenu des particuliers que pour celui des sociétés. Elle réduit aussi les taux applicables au revenu imposable. Elle remplace des exemptions par des crédits et supprime certaines déductions aux fins de l’impôt sur le revenu des particuliers. Elle remplace aussi le barème de 1987, avec ses dix tranches d’imposition et des taux allant de 6 à 34 %, par un barème comprenant seulement trois tranches et des taux de 17 %, 26 % et 29 %.

En 2015, l’impôt sur le revenu fédéral présente quatre tranches avec des taux de 15 %, 22 %, 26 % et 29 %; simultanément, les taux appliqués dans les provinces et les territoires varient de 4 % à 25,75 % en fonction du niveau de revenu.

Plus-values en capital, dividendes et taxes professionnelles

La loi C‑139 limite à 100 000 $ l’exemption à vie pour les plus-values en capital. (Cette exemption était de 750 000 $ en 2013 et n’était offerte qu’aux propriétaires d’entreprises, d’exploitations agricoles et d’installations de pêche.) La loi réduit également les déductions pour amortissement, impose des restrictions quant aux dépenses d’entreprise déductibles et abaisse le crédit d’impôt pour dividendes.

Taxe sur les produits et services (TPS)

En 1991, le gouvernement fédéral présente la deuxième étape de sa réforme fiscale. Dans le cadre de cette initiative réformatrice, Ottawa avait d’abord proposé une taxe sur la valeur ajoutée nationale qui fusionnerait la nouvelle taxe de vente fédérale et les taxes provinciales de vente au détail. Le gouvernement fédéral n’a toutefois pas réussi à convaincre les gouvernements provinciaux d’approuver cette proposition. Il est donc passé à la deuxième étape de sa réforme fiscale en remplaçant la taxe sur les ventes des fabricants par la taxe sur les produits et services (TPS).

La taxe sur les ventes des fabricants était difficile à administrer. Elle était également largement critiquée pour imposer un fardeau fiscal inégal à différents achats de consommation courante. Avec une taxe de vente généralisée en cascade comme la TPS, la taxe est perçue par étapes auprès de toutes les entreprises à mesure que les produits ou les services circulent des producteurs primaires aux transformateurs, puis aux grossistes, aux détaillants et aux consommateurs.

La TPS a certains avantages par rapport à l’ancienne taxe sur les ventes des fabricants : elle élimine la taxe sur les intrants des entreprises et traite toutes les entreprises uniformément, elle garantit des taux de taxation uniformes et efficaces sur le prix de vente final des produits. Enfin, elle traite les importations de la même manière que les produits fabriqués au pays et soustrait les exportations canadiennes à tout impôt déguisé.

Lorsque la TPS entre en vigueur le 1er janvier 1991, les gouvernements provinciaux, sauf l’Alberta qui n’a pas de taxe de vente provinciale, doivent décider de la relation à établir entre la taxe de vente fédérale (TPS) et leur propre taxe provinciale de vente au détail. Le Québec et les provinces de l’Atlantique choisissent d’appliquer leur taxe de vente au détail au prix de vente après ajout de la taxe sur les produits et services. Cela élargit l’assiette de leur taxe de vente au détail. Les autres provinces choisissent toutefois d’appliquer leur taxe de vente au prix avant que la taxe sur les produits et services soit ajoutée. Ils réduisent ainsi l’assiette de leur taxe de vente au détail.

Après l’entrée en vigueur de la TPS, le gouvernement fédéral poursuit ses discussions avec plusieurs provinces au sujet de sa proposition initiale. Son objectif est d’harmoniser la TPS avec la taxe de vente au détail de ces provinces. Au départ, seul le Québec accepte de fusionner sa taxe provinciale de vente au détail avec la taxe de vente fédérale. En 2015, les provinces de l’Atlantique et l’Ontario fusionnent également leurs taxes de vente donnant naissance, dans ces provinces, à une seule taxe sur les ventes harmonisée, la TVH, au lieu de deux taxes sur les ventes, la TVP et la TPS. Pendant ce temps-là, le Québec administre son propre système harmonisé en mettant en place la taxe de vente du Québec, la TVQ, et la TPS. L’Alberta est la seule province à ne pas avoir de taxes sur les ventes.

Arrangements fiscaux entre le gouvernement fédéral et les provinces

Trois programmes majeurs de transfert constituent le fondement des arrangements fiscaux entre le gouvernement fédéral et les provinces : le Financement des programmes établis, introduit en 1977, les paiements de péréquation et le Régime d’assistance publique du Canada, introduit en 1996. (Voir aussi Finances intergouvernementales; Relations fédérales-provinciales.) Les formules ont évolué au fil des années, mais l’objectif général de ces programmes et des programmes qui les ont remplacés a toujours consisté à renforcer l’égalité parmi les régions du Canada. Cela s’est produit en transférant des fonds, par l’intermédiaire du système des taxes, des provinces les plus riches aux provinces les moins riches.

En 2015, on compte quatre programmes de transfert principaux : le transfert canadien en matière de santé (TCS), le transfert social canadien (TSC), les paiements de péréquation fiscale et la formule de financement des territoires (FFT). Le TCS et le TSC consistent en des transferts à destination des provinces. Ils soutiennent des domaines particuliers soumis à des politiques publiques comme les soins de santé, l’éducation postsecondaire, l’assistance sociale et des services sociaux, le développement de la petite enfance et les services de garde. En 2015-2016, le total des transferts fédéraux à destination des provinces devrait atteindre 68 milliards de dollars.

Tendances en matière de finances publiques

La résistance de plus en plus grande des Canadiennes et des Canadiens à payer des impôts et des taxes plus élevés pour financer les services dont ils souhaitent profiter constitue l’un des plus grands défis auxquels doivent faire face tous les paliers de gouvernement au 21e siècle. Cette tendance commence à se manifester dès le début des années 1990 lorsque le mécontentement des citoyennes et des citoyens vis-à-vis de l’action du gouvernement du premier ministre Brian Mulroney va croissant après la mise en place de la TPS. Lors des élections fédérales de 2008, le chef de l’opposition Stéphane Dion s’avère également incapable de convaincre le public de la nécessité de mettre en œuvre une taxe carbone, et ce, en dépit du soutien de principe des Canadiennes et des Canadiens à une action publique en matière de changement climatique.

Les dirigeants politiques de tous bords ont tiré les leçons de cette situation et d’autres situations similaires. C’est pourquoi, ces dernières années, les gouvernements ont fait évoluer leur démarche pour engranger des recettes. Ils passent ainsi de stratégies fondées sur l’augmentation des impôts et des taxes visibles à des stratégies s’appuyant sur des techniques plus opaques comme un appel à l’emprunt plus important, une utilisation plus fréquente de la planche à billets et la mise en place de normes comptables qui n’exigent pas la consignation intégrale des obligations du secteur public.

Tous les gouvernements occidentaux favorisent l’emprunt pour financer la dépense publique. (Voir aussi Processus budgétaire.) Cette technique permet aux politiciens de tirer tout le crédit des avantages procurés par les dépenses, tout en transférant le fardeau de la dette à la jeunesse du pays. Cette classe d’âge est soit trop jeune pour voter, soit, contrairement aux aînés, aux personnes les plus riches ou à différents secteurs d’activité, peu organisée et ne pouvant s’appuyer sur des groupes d’influences efficaces.

Les engagements sous forme de dettes non provisionnées (par exemple les promesses liées aux pensions du secteur public et aux prestations pour soins de santé faites sans mettre de côté les fonds nécessaires pour payer ces dépenses) constituent un autre moyen très utilisé de financer la dépense publique sans avoir à accroître la pression fiscale.

Après la récession de 2008-2009, l’utilisation de la planche à billets, sous la forme d’achat par les banques centrales d’obligations gouvernementales, a également remporté un très grand succès. Cela est dû aux difficultés éprouvées par de nombreux gouvernements pour collecter directement des fonds dans un contexte où les taux d’intérêt réels offerts sur leurs obligations étaient pratiquement nuls. Les États-Unis, l’Union européenne et la Banque du Japon ont tous pris des initiatives majeures dans ce domaine.

(Voir aussi : Répartition des revenus; Finances municipales; Douanes et accise; Ministère des Finances; Politique budgétaire.)

Partager sur Facebook

Partager sur Facebook Partager sur X

Partager sur X Partager par Email

Partager par Email Partager sur Google Classroom

Partager sur Google Classroom